Een annuïteitenhypotheek is een hypotheekvorm waarbij je elke maand hetzelfde bedrag betaalt gedurende de hele looptijd. Dit maandelijkse bedrag bestaat uit rente én aflossing, waarbij de verhouding tussen beide geleidelijk verschuift. De annuïteitenhypotheek is de meest gekozen hypotheekvorm in Nederland.

Wat is een annuïteitenhypotheek precies?

Bij een annuïteitenhypotheek betaal je een vast maandelijkse bedrag, de zogenaamde annuïteit. Dit woord komt uit het Latijn en betekent letterlijk 'jaarlijkse betaling'. Het unieke aan deze hypotheekvorm is dat je maandlasten altijd hetzelfde blijven, ongeacht hoeveel je nog moet aflossen.

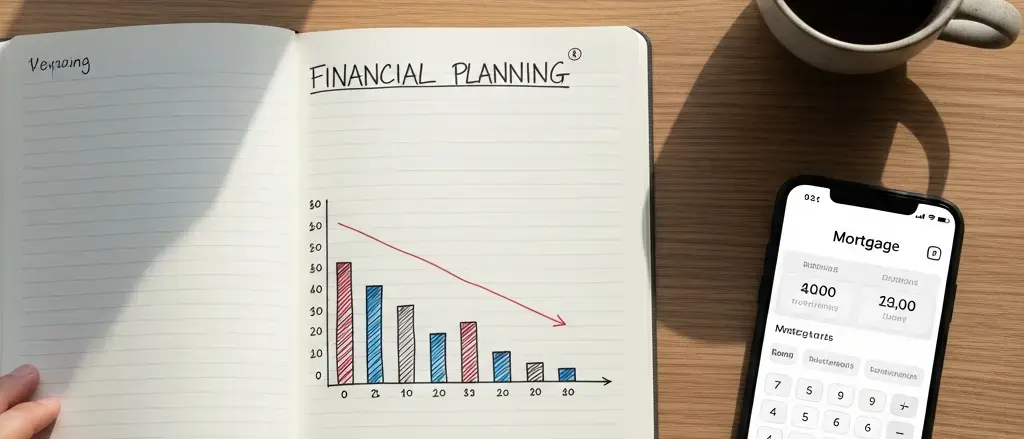

In het begin bestaat je maandbedrag vooral uit rente, omdat je nog veel schuld hebt. Naarmate je meer afbetaalt, daalt het rentedeel en stijgt het aflossingsdeel. Aan het einde van de looptijd heb je voornamelijk aflossing en heel weinig rente.

Stel je leent €200.000 tegen 4% rente voor 30 jaar. Dan betaal je elke maand ongeveer €955, altijd hetzelfde bedrag.

Hoe bereken je een annuïteitenhypotheek?

De berekening van een annuïteitenhypotheek lijkt ingewikkeld, maar volgt een vaste formule. Je hebt drie variabelen nodig: het geleende bedrag, de rente per jaar en de looptijd in jaren. Met deze gegevens bereken je het vaste maandbedrag.

Een hypotheek van €300.000 tegen 3,5% rente voor 25 jaar geeft een maandbedrag van ongeveer €1.502. Dit bedrag blijft gedurende alle 300 maanden exact hetzelfde.

Online hypotheekcalculators maken deze berekening eenvoudig voor je. Je vult je gegevens in en krijgt direct inzicht in je maandlasten. Veel banken en hypotheekadviseurs bieden gratis rekenhulpen aan die ook rekening houden met je persoonlijke situatie.

Annuïteitenhypotheek berekenen in Excel

In Excel gebruik je de BET-functie (of PMT in Engelse versies) om je annuïteitenhypotheek te berekenen. De formule is: =BET(rente/12;looptijd*12;-hoofdsom). Voor een hypotheek van €250.000 tegen 4% voor 20 jaar wordt dit: =BET(4%/12;20*12;-250000).

Excel geeft je dan het maandelijkse bedrag van ongeveer €1.515. Let op het minteken voor de hoofdsom, anders krijg je een negatief resultaat.

Wat is het verschil tussen annuïtair en lineair aflossen?

Het grote verschil zit in de maandlasten. Bij een annuïteitenhypotheek betaal je altijd hetzelfde bedrag, bij een lineaire hypotheek start je hoger en dalen je lasten elke maand. Deze verschillende opzet heeft gevolgen voor je budget en totale rentekosten.

Annuïteitenhypotheek kenmerken:

- Vaste maandlasten gedurende hele looptijd

- Hogere totale rentekosten over gehele periode

- Meer rente-aftrek in eerste jaren

- Voorspelbare maandelijkse uitgaven

Bij een lineaire hypotheek los je elke maand hetzelfde bedrag af, waardoor je maandlasten steeds dalen. Je betaalt minder totale rente, maar je startlasten zijn hoger.

Wat zijn de voor- en nadelen van een annuïteitenhypotheek?

Voordelen annuïteitenhypotheek:

- Vaste, voorspelbare maandlasten maken budgetteren makkelijk

- Lagere startlasten dan bij lineair aflossen

- Meer rente-aftrek in eerste jaren door hoger renteaandeel

- Meest gebruikte hypotheekvorm, dus breed beschikbaar

Nadelen annuïteitenhypotheek:

- Hogere totale rentekosten over gehele looptijd

- Langzamere opbouw van eigen vermogen in woning

- Minder flexibiliteit bij stijgende inkomens dan lineaire vorm

Is extra aflossen op je annuïteitenhypotheek verstandig?

Extra aflossen kan aantrekkelijk zijn omdat je rentekosten bespaart en sneller eigenaar wordt van je huis. Bij 4% rente bespaart elke extra euro direct 4% rendement, wat meestal hoger is dan spaarrentes. Bovendien bouw je sneller vermogen op in je woning.

Bedenk wel dat je geld vastzet in stenen. Beleggen kan op lange termijn meer opleveren dan de 4% rente die je bespaart. Overweeg ook je pensioen: soms is extra inleggen daar verstandiger dan aflossen.

Het kiezen van de juiste hypotheekvorm hangt af van jouw persoonlijke situatie en toekomstplannen. Als onafhankelijke hypotheekadviseur help ik je graag om te ontdekken welke oplossing het beste bij jouw wensen en mogelijkheden past. Ik denk graag mee over jouw financiële toekomst en zekerheid.

Deze MatchCheck is bedoeld voor wie serieus overweegt te investeren in professioneel advies.

Start de MatchCheckCheck of mijn werkwijze bij jou past. Niet elke MatchCheck leidt tot een gesprek.

Veelgestelde vragen over annuïteitenhypotheek

Kan ik tijdens de looptijd overstappen van annuïtair naar lineair aflossen?

Bij de meeste banken kun je tijdens de looptijd wisselen van aflossingstype, meestal tegen kosten. Dit heet een wijziging van de hypotheekvoorwaarden. Vraag je huidige verstrekker naar de mogelijkheden en kosten.

Wat gebeurt er met mijn maandlasten als de rente wijzigt na de rentevaste periode?

Je maandlasten passen zich aan aan de nieuwe rente. Bij hogere rente stijgen je lasten, bij lagere rente dalen ze. Het blijft wel een vast bedrag per maand gedurende de nieuwe renteperiode.

Hoeveel van mijn maandbedrag is rente en hoeveel aflossing?

Dit verschilt per maand en staat op je hypotheekafschrift. In het begin is ongeveer 80% rente en 20% aflossing. Tegen het einde van de looptijd is dit omgekeerd: weinig rente en veel aflossing.

Mag ik altijd boetevrij extra aflossen bij een annuïteitenhypotheek?

De meeste hypotheken staan 10-20% boetevrije extra aflossing per jaar toe. Bij hogere bedragen betaal je meestal een boete. Check altijd je hypotheekvoorwaarden of vraag je adviseur naar de exacte regels.

Is een annuïteitenhypotheek duurder dan andere hypotheekvormen?

Over de totale looptijd betaal je bij een annuïteitenhypotheek meer rente dan bij lineair aflossen, omdat je langer een hogere schuld hebt. De maandlasten zijn echter lager en gelijkmatig verdeeld.

Kan ik een annuïteitenhypotheek combineren met andere hypotheekvormen?

Ja, je kunt verschillende hypotheekdelen combineren. Bijvoorbeeld een deel annuïtair en een deel aflossingsvrij, of een combinatie met een lineaire hypotheek. Dit biedt flexibiliteit maar maakt je hypotheek wel complexer.

-1.webp)